ベトナムの会計・監査・税務事情

2021/11/02

- 日本国公認会計士

- 山中 宏仁

はじめに

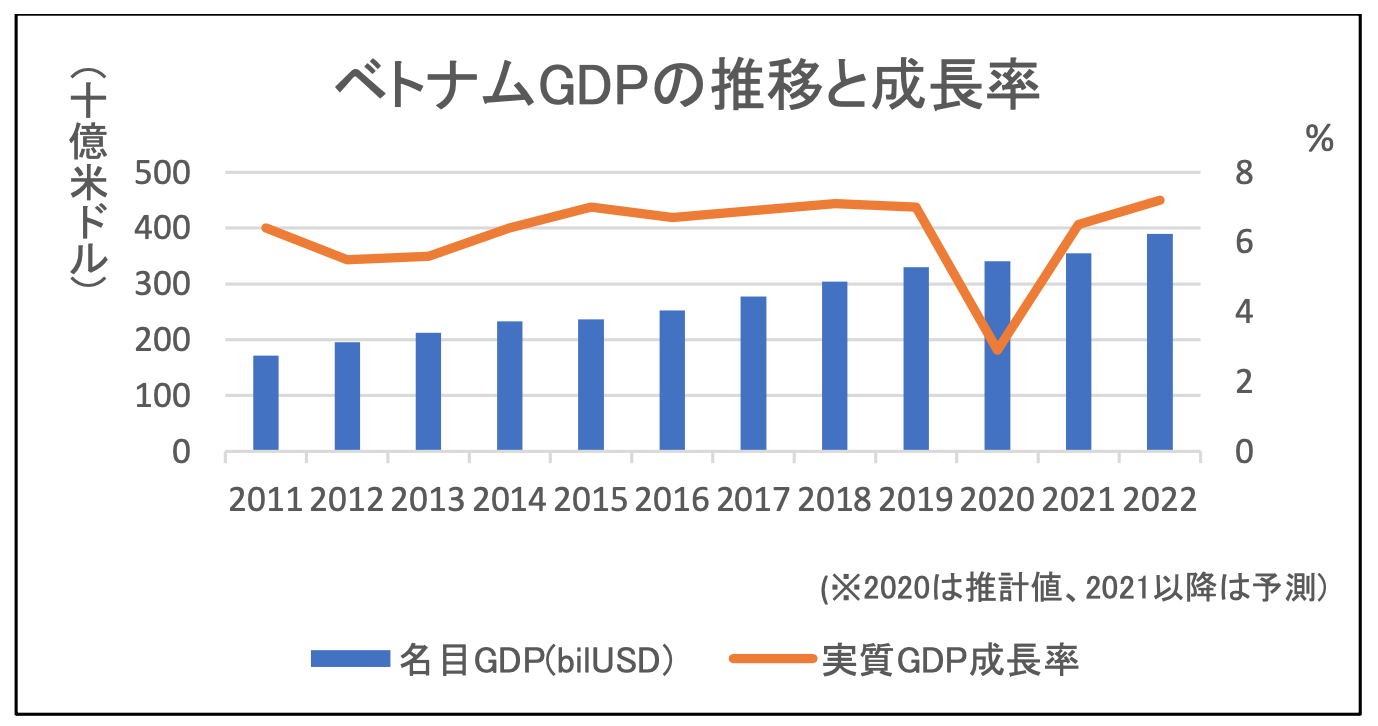

ベトナムはここ十数年、日系企業の主要な東南アジア進出先として、存在感を増し続けている。

その背景には、地政学的な安定性や、高い経済成長予測を背景とした消費市場としての魅力等から、日系企業にとって製造拠点・販売マーケットとして大きなビジネスチャンスのある国と捉えられていることがある。

2021年9月時点では、コロナ禍第4波の影響を受け、工場の操業一時停止、貿易や国内消費の縮小などが見られるが、外国人含む国民へのワクチン接種も進んでおり、中長期的な成長予測は依然として高い水準にあると考えられる。また、都市部を中心にデジタル化が進んでおり、リモートワーク、契約書の電子化をはじめDX化が急ピッチで普及しており、まさに環境変化に適応して発展中といった勢いを感じられる。

今回は、成長著しいベトナムにおいて、企業に適用される会計、 監査および税務の制度概要を解説する。

1.ベトナムの会計・監査制度

まずはベトナムの会計・監査制度から解説する。

会計年度は 3月末、6月末、9月末、12月末から選択可能であり、法人税の事業年度は会計と同一期間となる(設立後の変更も可能)。チーフアカウンタント(Chief Accountant, CA)という公的資格があり、各社1人の常勤CAの採用が義務付けられている。ライセンスを有する会計事務所所属のベトナム公認会計士であれば、CAの代行が認められている。

会計基準はベトナム会計基準(Vietnamese Accounting Standards、以下「VAS」)という基準が法制化されている(詳細は後述)。機能通貨はベトナムドンか、その他主要な取引通貨(米ドル、日本円など)とすることが可能である。

ベトナムでは、全ての外資系企業はベトナム公認会計士による会計監査(法定監査)を受け、また法定監査の監査報告書は法人税の確定申告書に添付しなければならない。法人税の確定申告と監査報告書の提出期限はどちらも会計年度終了後の3ヶ月目の月末までとなっているため、決算スケジュールは、社内の決算作業に加え、法定監査および税務申告の作業時期を踏まえて設定することとなる。

2.ベトナム会計基準(VAS)の概要

VASは一言でいうと15年ほど昔の国際会計基準(IFRS)と同様であり、2001年~2006年にかけて、当時のIFRSを条文レベルで採用する形で作成された。一方、2006年4月から適用されたDecision15/2006/QĐ-BTCにより、勘定コードや取引に対する仕訳処理など、VASを実務で運用するためのルールが詳細に規定された1。つまり、原則主義のIFRSを採用しながらも、実務は細則主義によって運用されている。このような運用となった理由であるが、原則主義のIFRSでは解釈にバラつきが生じる懸念があったため、細則を設けて実務の統一を図ったのではないかと推察する。

2021年時点では、IFRS・J-GAAPどちらもVASとは重要な差異がいくつか存在する。日系企業の連結決算にあたり、よくクローズアップされる差異として、以下の項目がある;

<IFRSおよびJ-GAAPとVASの重要な差異例2>

| 領域 | IFRS /J-GAAP | VAS | 摘要 |

| 収益認識 | IFRS15号/収益認識に関する会計基準 | VAS14 | VASはIAS18号と同様のため、5stepアプローチは採用していない |

| リース | IFRS16号/リース取引に関する会計基準 | VAS6 | VASはIAS17号と同様のため、使用権資産・リース負債のオンバランスモデルは採用していない |

| 減損 | IFRS9号/固定資産の減損に係る会計基準 | VAS未発行 | |

| 金融商品 | IAS36号/金融商品に関する会計基準 | VAS未発行 | |

| 資産除去債務(ARO) | IAS16号・IAS37号/資産除去債務に関する会計基準 | VAS3・VAS18 | VASの引当金計上要件はIAS37号と同様であるが、ベトナムではAROを計上する実務が浸透しておらず、精度の高い見積が困難であることが多い |

| 従業員給付 | IAS19号/退職給付に係る会計基準 | VAS未発行 | VAS未発行だが、日本の確定給付制度のような退職給付制度を採用している日系企業は少なく、金額的に重要な差異となりにくい |

ベトナム政府はIFRSのフル適用を計画しており、2020年3月にDecision345号/QD-BTCを公表した。これによると、外資含むベトナム企業は2段階に分けてIFRS導入を進めることとなる。

⚫ 第1段階-任意適用(2022年~2025年)

✓ 連結財務諸表の任意適用対象:

ベトナム上場企業である親会社等(日系企業が該当するケースは少ないため、詳細割愛)

✓ 単体財務諸表の任意適用対象:

必要性と十分なリソースを備えた100%外資企業

⚫ 第2段階-強制適用 (2025年以降)

✓ 連結財務諸表の強制適用対象:

第1段階の任意期適用対象企業に対して、第1段階の実施結果を踏まえ、強制適用の計画やスケジュールを決定する (第1段階同様、詳細割愛)

✓ 単体財務諸表の強制適用対象:

第1段階の任意期適用対象企業に対して、第1段階の実施結果を踏まえ、強制適用の計画やスケジュールを決定する

強制適用時期が延期される可能性はあるが、現行のVASが昔のIFRSをそのまま採用していることもあり、延期はあっても、いずれはIFRSがフル適用されるであろう。

3.ベトナム税務の概要

続いてベトナム税務の概要を解説する。

日系企業にとって重要な税目は、主に法人税、付加価値税(VAT)、外国契約者税(Foreign Contractor Tax、FCT)、個人所得税(PIT)および移転価格税制である。FCTはベトナム特有であるが、その他は日本や東南アジア諸国の税制と多くの点で共通している。以下、各税目の概要を解説する;

⚫ 法人税:

税率は20%、税務申告用の表示通貨はベトナムドンである(会計上の決算を外貨で組んでいる場合は、税務申告用にベトナムドンに換算替えをする)。

IT 開発会社を筆頭に、政府が重点的に推進している事業等に対しては、税制優遇の施策がある。

費用の損金算入要件の1つに、税務インボイス(通称レッドインボイス)などの適切な証憑を提出できることというものがあり、法人税と付加価値税(VAT)については、ベンダーから網羅的にレッドインボイスを入手しておくことが実務上重要となる。

繰越欠損金は翌年度以降、最大5年間相殺可能である。

日本の連結納税やグループ通算制度に相当する制度は、2021年9月時点では存在しない。

⚫ 付加価値税(VAT):

日本の消費税と基本的に同様であり、インプットVAT(仮払)とアウトプットVAT(仮受)のネット金額を未収/未払消費税として認識する。一定の要件を満たせば未収消費税の還付申請も可能だが、やや手続きのハードルが高い。

日本と異なる点として、インボイス方式を採用している。ベンダーからのレッドインボイス入手、得意先に対するレッドインボイスの発行処理は重要であり、記載漏れ・不備があると、税務調査の際に指摘を受けることとなる。

⚫ 外国契約者税(FCT):

FCTはベトナム特有の税制であり、一部の取引・サービスについて、ベトナムの企業や個人が、外国の企業や個人(外国契約者)に送金する際に課税される。対象取引はロイヤリティや借入利息の支払い、サービスの提供を伴う物品売買などである。

FCTは外国契約者のベトナム源泉所得に対して課税することを目的としていると考えられる。本来は外国契約者自身が納税すべきであるが、実務上、徴税が困難なためか、ベトナムの企業や個人が源泉徴収して税務局に申告納税するルールとなっている。

なお、納付期限は取引後10日以内と短いため、申告漏れが起きやすく注意が必要である。

⚫ 個人所得税(PIT):

ベトナム居住者(ベトナムに年間183日以上滞在している個人 など)は、外国所得を含む全世界所得をベースにPITを計算・納税する。税率は課税所得に応じた累進税率となっており、最高35%である。

ベトナム非居住者であっても、ベトナムで得た所得については納税が必要で、税率は20%となる。

⚫ 移転価格税制:

2017年に政令Decree20/2017/ND-CPが適用されて以降、国際標準レベルのローカルファイル、マスターファイル、国別報告書(CbCR)を求められている。売上および関連者取引の金額規模が小さい企業などは、文書化が免除される。

関連者取引の範囲にベトナム国内の関連者との取引を含む など、日本の制度と詳細が一部異なる。

⚫ コロナ対策減税:

2020年度は次の2つの要件を満たす企業は法人税の30%減額対象となった。

(1) ベトナムの法律に基づき設立された企業で、製造・サービス事業を行っており、売上のある企業

(2) 年間売上高が2,000億ドン(約9.2億円)以下である

⚫ 税務調査:

最後に税務調査について解説する。

ベトナムでは外資企業に対する税務調査は、ローカル企業に対するものよりも厳しくチェックをされる傾向にあり、これは外資から積極的に税収を確保する狙いがあるものと推察される。罰金は過去5年まで遡って科すことができるため(追徴課税および遅延利息は実質10年まで)、罰金等の時効となる5年に一度は税務調査が入る可能性が高いと言われている。

追徴課税や罰金の規定は以下の通りである;

| 追徴・罰金 | 金額 |

| 追徴課税 | 正しい税額-納付済みの金額 |

| 加算税 (過少申告、過大還付申請) | 追徴課税額の20% |

| 重加算税 (脱税、不正行為) | 追徴課税額の100%~300% |

| 延滞税 | 0.03%/日⇒10.95%/年 |

| 行政処分 | 最高2億ベトナムドン(110万円相当) |

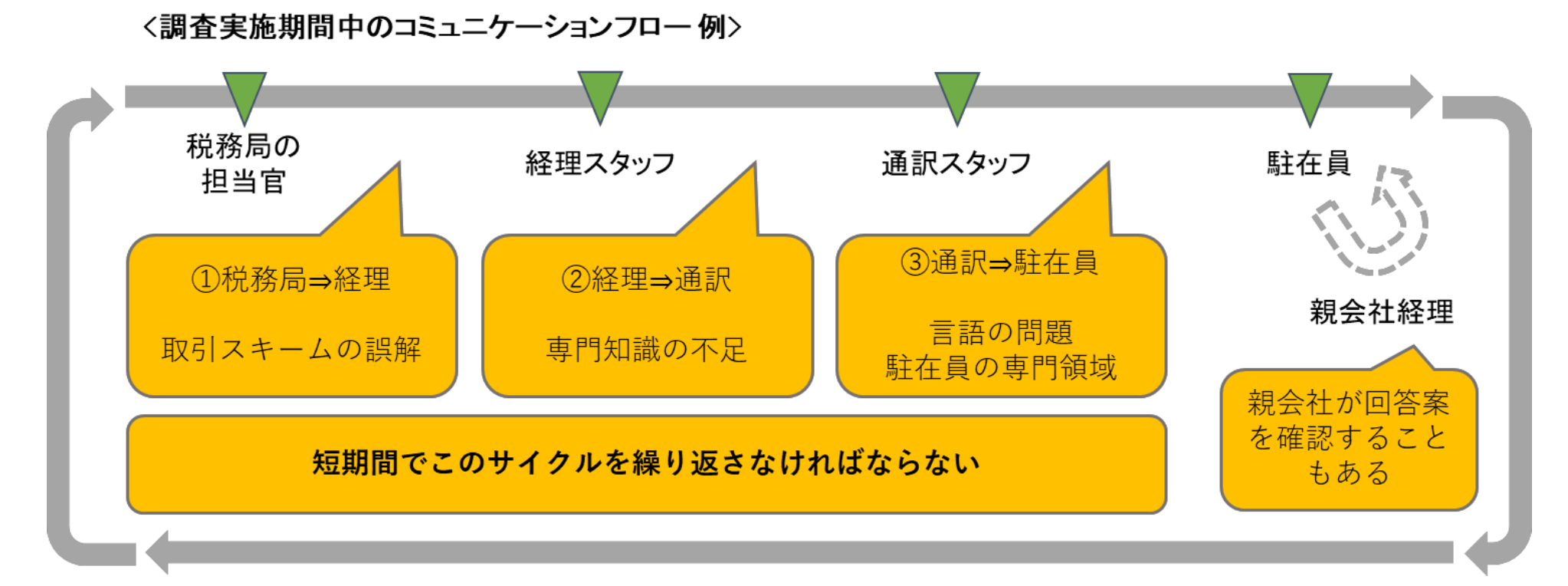

税務調査はベトナム語で行われるため言語の壁があり3、スケジュールもタイト、また日本人駐在員が必ずしも税務に明るくない(経理畑出身でない)ことなどの要因があり、日系企業が対応に苦慮する事例が散見される。外部コンサルタント等を活用するか、駐在員自身が積極的にスタッフと連携して、進捗把握・状況整理などを行っていくことが必要となるであろう。

おわりに

以上、ベトナムの会計・監査・税務事情をみてきた。多くの制度は日本・中国や東南アジア諸国と類似しており、制度それ自体が複雑・難解ということは無いように思える。

ベトナムはコロナ禍の影響を受けつつも引き続き高い経済成長が見込まれ、IFRSフル適用など、管理インフラ面でも国際標準をベンチマークとした取り組みを進めており、投資環境としての魅力はいまだ十分と考えられる。読者の皆さまのクライアントも、ベトナム進出を検討することがあるかもしれない。その際は、事業採算を慎重に検討することに加えて、管理体制の整備を十分に実施するのであれば、問題無く進出可能である旨、ぜひお勧めしていただければ幸いである。

以上

注釈

1)2015年からは通達Circular/200/2014/TT-BTCが適用されている

2)他にも差異は存在するが、筆者が実務でよく見かける項目に絞ってピックアップしている

3)ベトナム語はその発音(声調)の使い分けの難しさから、駐在でやってきた日本人が習得するのは相当困難である