ベトナムの外国契約者税とインコタームズ

2020/10/05

- 米国公認会計士

- 鈴木 友紀

はじめに

ベトナムの税制のなかで日本人にとって特に馴染みにくいといわれるものに、外国契約者税(Foreign Contractor Tax=FCT)がある。FCTは、ベトナムで外国人や外国法人から役務提供を受け、ベトナムからその役務提供者に対価が支払われるときに課税される。一見単なる物品の売買(輸入)に見える貿易取引においては、貿易条件しだいでFCTが課税されてしまう場合がある。本稿では、2014年の通達Circular103/2014/TT-BCT(以下、「通達103号」)によって事実上FCTの課税対象が拡大したインコタームズの貿易条件に焦点を当てて検証したいと思う。本稿を通じてFCTへの理解を深めていただければ幸いである。

1.外国契約者税とインコタームズ

(1)外国契約者税とは

ベトナム国内の組織・個人(ベトナム法人等)に対して契約等に基づきベトナムで事業(役務提供=サービス)を行う、またはベトナムで所得を得る外国組織・個人(外国法人等)を対象として、その獲得した所得や付加価値に対して課される税金である。所得税(CIT)と付加価値税(VAT)で構成される。通常は役務提供を受けたベトナム法人等がFCT額を源泉徴収し申告納税するため、日本の源泉所得税と似ている。FCTの税率は内容によって異なり、多くはロイヤリティや技術支援に対する課税であるが、保守等のサービス提供を伴う機械設備の輸入や親子ローン等の取引も対象となる。

(表1)FCT課税項目と税率

(注)EPEはVAT部分免除

| 内容 | みなし税率 | |

| VAT(%) | CIT(%) | |

| サービスの提供を伴う物備の売買、内地引渡輸出 | 免税 | 1 |

| サービス一般、機械のリース | 5 | 5 |

| 資材または機械設備の供給を伴わない建設/据付、航空機および船舶のリース(航空機部品等を含む) | 5 | 2 |

| 資材または機械設備の供給を伴う建設/据付、製造、運輸 | 3 | 2 |

| レストラン、ホテル、カジノの管理サービス、商標利用のためのロイヤリティ | 5 | 10 |

| 借入金の利息 | 免税 | 5 |

| ロイヤリティ | 免税 | 10 |

| 証券譲渡、再保険、再保険譲渡からのコミッション | 免税 | 0.1 |

| 金融派生商品 | 免税 | 2 |

貿易取引については、採用するインコタームズ等貿易条件次第で、FCT課税対象になる場合とならない場合がある。ごく日常的に行われている取引のため見過ごしがちであり、注意が必要である。

(2)インコタームズとは

インコタームズは、各国における商習慣の違いや用語の解釈の違いにより多発する貿易紛争を背景に、その対応策として国際商業会議所(ICC)が作成した、貿易取引条件とその解釈に関する国際規則である。1936年の制定から改定を繰り返し、近年は10年ごとに改訂版が発表されている。2019年9月に最新版となるインコタームズ2020がリリースされているが、現在実務上参照されることが多いのはインコタームズ2010版であると思われるため、インコタームズ2010にもとづき説明する。

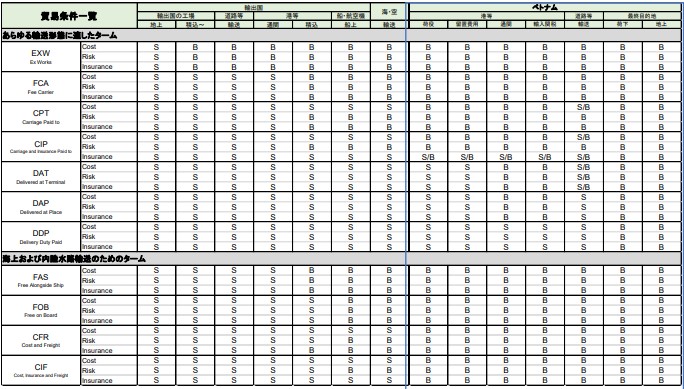

(表 2)インコタームズ2010条件一覧表 (注)B:Buyer / S: Seller

(出所)インコタームズ2010をもとにI-Glocal作成

2.注意が必要な貿易条件の例

インコタームズ2010の条件のうち、表2の「ベトナム」と書かれている列は、貨物がベトナムに上陸した後の手続を示している。この「ベトナム」のエリアに「S」があるもの、すなわち海外の売主がベトナム国内にある貨物について費用やリスクを負担している貿易条件は、FCTの対象となる。

必ずFCTの課税対象となるのはDAT/DAP/DDPである。これらは、船舶等からの荷下等、貨物のベトナム上陸後の費用とリスクを常に売主が負担する条件であり、FCT制度導入当初から課税対象であることが明確にされている。このため、ベトナムへ貨物を輸入する場合、ベトナムに貨物を載せた船等が着港後、荷下前にリスク等が買主に移行する、CIFほかの貿易条件がFCTの観点からは好まれている。ただしCIFは海上および水路輸送のみで使用できる条件のため、それ以外の輸送手段または複数の輸送手段を利用する場合には、かわりにCIP等を選択することになる。

CIPは、一見してCIFと類似の条件のため、FCT対象外と考えがちだが、輸送手段や最終目的地の設定によりFCTの課税対象になる場合が出てくるため、注意を要する。

3.CIP

CIPは輸送手段を問わず「最終目的地」までの輸送費と輸送保険付保が売主負担とされている条件であるため、陸路輸送や国際宅配便のエクスプレス空港貨物輸送サービス(以下、便宜上「クーリエ」という)等で、FCT課税対象となるケースがある。

陸送の場合には、国境止めにすると、輸入通関手続のために輸入者側が国境まで出向いたり、トラックを手配して貨物を積替えたりする必要があり、実務上最終目的地を国境に設定できないことが多い。その結果、ベトナム国内の倉庫やコンテナターミナル等が最終目的地となるため、ベトナム国内での輸送と保険付保がFCTの対象になる。

クーリエを利用して商業貨物を輸入する場合、現状では国際宅配会社(以下、「クーリエ会社」という)はライセンス上商業貨物の輸入通関を代行できないため、手間、コスト、時間等の観点からDAT/DAT/DDP等の貿易条件を選択するメリットが少なく、CIPが採用されることがある。この際、通常売主はクーリエ会社とベトナムの買主のオフィスや倉庫等までの輸送費込の輸送契約を結び、貨物はクーリエ会社により(売主の費用負担で)ベトナム国内の工場や倉庫等まで一貫輸送される。この結果、ベトナム国内の輸送費と保険付保サービスを売主が提供したとされ、その対価がFCT対象となる。実務上、クーリエ会社のフィーは「Service Charge」等の名目でインボイスに一行で記載され、各輸送区分や手続の費用明細を入手できる可能性も低いため、フィー全体にFCTがかかることになる。

また、通達103号公布後の2014年12月にホーチミン税務局のオフィシャルレターNo.10903/CT-TTHTによりCIPはFCT課税対象であるとされた。具体的な事例に対する回答の形式だったため詳細な説明がされていないが、その解釈と当局の姿勢には注意が必要である。

なお、これらのベトナム国内の輸送費および保険料に対してはサービス一般のFCT(VAT5%、CIT5%)が課税され、貨物に対してはサービスの提供を伴う物品の売買として 1%のFCTが課税される。

おわりに

今回は特に貿易の場面でFCTが課される状況について概説した。FCT法制では、何が外国からのサービスに該当するかについて個々には必ずしも明確に規定されていない。ただ考え方としては、ベトナムで外国人等がサービスらしいことを行い、それに対してベトナム側から当該外国人等に支払がされていればFCT対象である、という、シンプルな概念を適用しているように見える。

概念がシンプルであるため却って広範囲に適用されがちなため、新たな取引・スキームを実施される際には、都度、税務局の窓口への相談や、オフィシャルレター制度の活用を検討いただくことをお勧めする。なお、現在はインコタームズ2020への移行期であるが、まだベトナム税関で統一見解が出されているわけでは必ずしもないため、インコタームズ2020の適用にあたっては事前に税関や物流会社、会計事務所などに、貿易条件の定義とFCT課税範囲の確認を行っていただきたい。

以上