業種別ベトナムM&Aの特徴・留意点 第1回~ベトナムM&A概論~

2024/08/15

- I-GLOCAL CO., LTD. ハノイ事務所

- 日本国公認会計士

- 近藤秀哉

はじめに

近年、ベトナムへの進出戦略の一環として買収・合併(M&A)を採用する日系企業が増加している。ゼロから事業を開始する新規設立とは異なり、M&Aは現地企業が既に持つ顧客ネットワークやサプライチェーン等を基にベトナム事業に参画できるため、効率的な進出手法として多くの企業に選ばれている。

しかしベトナム企業のM&Aにおいては多くの留意点が存在し、留意点を看過した場合、想定外のハプニングに見舞われ、最悪の場合は投資の失敗に終わる可能性も考えられる。重要な留意点の多くはM&A対象会社の業種ごと(土地使用権・建物等の不動産を持つ業種か、在庫および製造機能を持つ業種か、従業員数が多い業種か等)に共通している。そのため今後数回のシリーズにわたり、業種別にベトナムM&Aの留意点を説明していく。

本稿はまず初回として、ベトナムM&Aの一般的な流れや全般的な留意事項について解説する。

1. ベトナムM&Aの一般的な流れ

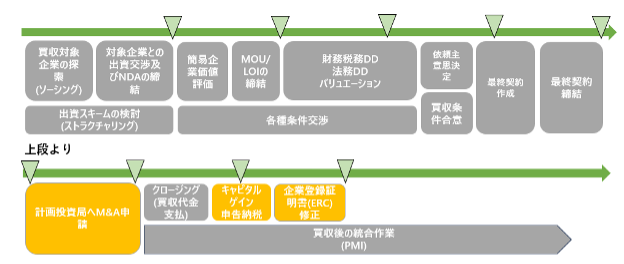

日系企業がベトナムローカル企業を買収する際の一般的な流れは以下の通りである(矢羽根は1カ月単位を想定してプロットしている)。

基本的な流れは日本でも同様であるが、ベトナム特有の手続としては「計画投資局(DPI)へのM&A申請」「資本譲渡税(キャピタルゲイン)の申告納税」「ERCの修正」(上図のオレンジ箇所)がある。

DPIへのM&A申請は、申請書類を提出してから通常1~1.5か月程度の時間を要する。なお大型案件の場合はベトナム競争法に基づく経済集中に関する届け出(Merger Filing)が、また業種によっては上記以外に関連当局の審査が必要になる可能性がある。

資本譲渡税は売り手企業の株式(もしくは出資持分)の売却損益に係る税金であり、基本的に申告納税者は売り手側となる[1]。ERC修正手続は、売り手企業の出資者の情報等を変更するものであり、M&A申請が完了していればスムーズに進むことが多い。

一連のM&Aプロセス(特にDD・バリュエーション・契約関係やM&A申請)を自社で対応するのは困難であるケースが多く、ファイナンシャルアドバイザー(FA)や会計・法律専門家に一部業務を委託するのが一般的である。

2. ベトナムM&Aの特徴

ベトナムM&A全体として以下のような特徴があり、出資意思決定に影響を与えることがある。

▶︎ 強気の企業価値評価

基本的に売り手側は、なるべく高い金額で売却したいインセンティブを有しているが、ベトナムの経営者はその気持ちが強い傾向にあるように見られる。企業価値評価で使用する事業計画も強気に作成しているケースがほとんどであり、事業計画の実現可能性は十分慎重に検討する必要がある。

▶︎ M&A交渉の時間軸に対する感覚の差異

ベトナムでは伝統的に家長・指導者がリーダーシップを取って物事を決定する考え方が根付いている。このためM&A交渉の場においても、売り手経営者がスピード感持って意思決定を行うことが多い。一方で買い手となる日本側は部内承認・稟議・取締役会決議など多段階の社内意思決定プロセスが必要となることがある。このためM&A交渉の時間軸に対する感覚に差異があり、場合によっては交渉過程で両者の関係が拗れ、破談となってしまうこともある。

M&A交渉にあたっては、お互いの意思決定プロセスや時間軸についても双方でよく協議・理解を得ておく必要がある。

▶︎ 資金繰り

当社の経験上、ベトナムの非上場企業では資金調達の多くを銀行借入等の有利子負債に依存している。にもかかわらず確たる数字の根拠なく資金繰りを楽観的に考えている経営者もおり、そういったケースでは債務超過やネットキャッシュ(現預金マイナス有利子負債)がマイナスになっているにも関わらず、将来の返済を含めた資金繰り計画が作成されていない。対象会社の資金繰りについては、デューデリジェンス等を通じてよく分析すると共に、資金繰りが良くない場合は将来の改善可能性を慎重に検討する必要がある。

なおこのように有利子負債が多い資金調達構造となっている背景には、以下のような要因があるためではないかと推察する。

・ベトナム経営者の国全体の経済成長への期待: ベトナムは2024年現在で5%程度のGDP成長が期待される高いポテンシャルを持った国であり、自社の借入を増やしたとしても、国の経済成長を取り込んで会社を成長させ、借入金も返済できるとの自信がある。

・コンプライアンスイシュー(後述)から得た資金: 二重帳簿等により経営者個人が資金を有しており、会社の銀行借入を個人の資金・財産で保証しているケースがある。

・不動産(土地使用権および建物)の登記関係

ベトナムは共産国であり外国企業が土地使用権を取得することはできない。実務上は土地使用権を保有するベトナム企業を買収するスキームが取られるが、土地の場所(省・工業団地の内/外)や用途、上物(工場/オフィスビル/住宅/商業施設等)の有無や状況によって、関係当局によるM&A申請手続に時間がかかるもしくは最悪の場合は申請が却下されてしまうケースがある。重要な不動産を保有するベトナム企業のM&Aを検討する際は、現地の法務専門家の関与も含め事前に買収スキームを慎重に検討する必要がある。

▶︎ コンプライアンスイシュー

以下のようなコンプライアンスイシューが識別されることが多い。

・二重帳簿

二重帳簿は多くの場合、会社や経営者の税金を減らす目的で行われる。会計法により二重帳簿は禁止されており、税務調査等で発覚した場合に多額の追徴税額が科されるリスクがあるため、DDで可能な限り二重帳簿の実態を把握し、買収前後のPMIで速やかに解消するための計画・対策が必要となる。

・当局や取引先へのファシリテーションペイメント

円滑なビジネスの遂行のため、当局や取引先に対してファシリテーションペイメント・コンサルティングフィーといった名目の費用を支払っているケースが散見される。贈賄はベトナム刑法においても違法と規定されており、これらファシリテーションペイメントの支払先や金額・支払頻度等によっては贈賄罪に該当する可能性がある。特にこういったファシリテーションペイメントが対象会社のビジネス上、不可欠なものとなってしまっている場合、コンプライアンスリスクが非常に高くディールキラーになり得るため、留意が必要である。

・社会保険料(SHUI)の過少申告

ベトナムでは従業員の基本給+給与性のある固定手当に対し会社負担分21.5%、従業員負担分10.5%程度のSHUIを拠出する必要があるが、労働契約や給与スキームを調整することでSHUI対象となる給与を見かけ上少なくし、SHUI納付を免れる事例が見られる。

SHUIのイシューについては、是正すると人件費負担が大きく増加することに加え、従業員との労働契約に関わるため是正にあたって従業員への十分な説明・交渉が必要となる可能性があるため、買収後の事業計画に与える影響を慎重に検討する必要がある。

おわりに

以上、ベトナムM&Aの流れや特徴、一般的な留意事項等について解説を行った。本稿がベトナムM&Aを考えている日系企業にとって、意思決定の際の参考資料となれば幸いである。

次回以降では業種別の留意点を複数回に分けて解説していく。

[1] キャピタルゲイン課税については過去の当社レポートも参照いただきたい。

https://www.i-glocal.com/report/37/