ベトナムでのM&Aキャピタルゲイン課税の解説

2022/04/25

- 日本国公認会計士

- 山中 宏仁

はじめに

2020年11月発行の弊社レポート「ベトナムでの M&A に関する税制・税務上の留意点」(以下「前回レポート」)では、ベトナムローカル企業を買収する際の税制・税務上の留意点を解説した。本レポートでは、上述のうち、買収対象会社の形態や売手の属性(個人/法人等)によって取扱が異なる、買収時キャピタルゲイン課税にフォーカスし、くわしく解説する。なお、前回レポート同様、M&A のストラクチャーとして株式・持分取得を念頭に記載している。

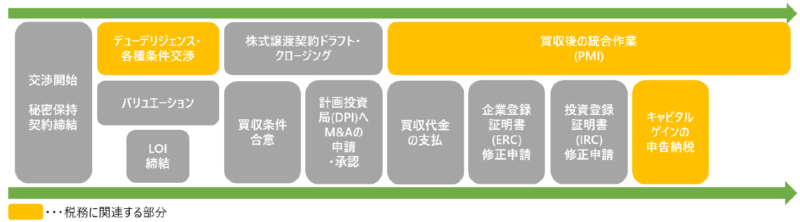

以下の図はベトナムでの株式・持分取得による M&A で必要となる主要な手続・作業を示している。

1.ベトナムでの M&A キャピタルゲイン課税の税制・税務実務

a) 税目・課税標準および適用税率

ベトナムでの株式・持分取得によるM&Aは、税務上は株式等の譲渡取引に相当し、関連する税目は個人所得税・法人税・外国契約者税(FCT<注1>)である。買手側から見ると株式等の購入であるため、特に課税は発生しないが、売手側では課税が生じる。

以下は売手に対するキャピタルゲイン課税のサマリーである。

| 売り手の属性/対象会社の形態 | 個人 | 法人 | ||

| ベトナム居住者 | 非ベトナム居住者 | ベトナム法人 | 外国法人 | |

| 有限会社 | 個人所得税 譲渡益の20.0%(注2) |

個人所得税 譲渡額の0.1%(注3) |

法人税 譲渡益の20.0%(注4) |

法人税 譲渡益の20.0%(注5) |

| 株式会社 | 個人所得税 譲渡額の0.1%(注6)(注8) |

外国契約者税(法人税部分) 譲渡額の0.1%(注7)(注8) |

||

対象会社の形態と売手の属性によって、課税標準 および税率が譲渡額の0.1%あるいは譲渡益の 20%と異なる。また、課税標準が譲渡益となるケースでは、簿価譲渡もしくは計算結果が譲渡損となり、納税額がゼロであったとしても、申告手続は必要と考えられるため留意されたい。

組み合わせによって課税標準 および税率が異なる理由は明確ではないが、過去の経緯として、税務局が譲渡額・譲渡益どちらのパターンも容認していたところ、実務の混乱を招いたため、上述の形で整理が図られたと考えられる。株式会社の場合は、概念として公開会社上場会社を含んでおり、株式が証券市場にて日々売買され、売却原価の算定が困難な可能性があるため、計算が容易な譲渡額を採用したのだろう。また、筆者の考えでは、ベトナム税務局の捕捉が最も難しいベトナム非居住者個人に対しては申告が容易な譲渡額を採用し、逆に捕捉が最も容易な法人に対しては譲渡益を採用したのだろうと推察する。

(注1)外国契約者が契約などに基づき、ベトナム国内の個人・組織会社から獲得した所得や付加価値に対して課される税金であり、所得税部分(CIT)と付加価値税部分(VAT)で構成される

(注2)Circular 111/2013/TT-BTC Article 11

(注3)Circular 111/2013/TT-BTC Article 20

(注4)Circular 78/2014/TT-BTC Article 14, 15

(注5)Circular 78/2014/TT-BTC Article 14

(注6)Circular 111/2013/TT-BTC Article 11, Circular 92/2015/TT BTC Article 16

(注7)Circular 103/2014/TT-BTC Article 13

(注8)実務上、対象会社が非上場の株式会社である場合、有限会社持分の売却と類似の取引と判断され、税務当局によって譲渡益の20%が適用されるケースが見受けられる。実務においては、所轄の税務局にご確認いただきたい。

b) 課税標準の計算方法

譲渡額は株式譲渡契約等で合意された譲渡価額となる。

譲渡益は『譲渡益=譲渡価額-取得価額-譲渡関連費用』として計算される。取得価額は売手の出資額もしくは第三者からの購入価額であり、譲渡関連費用は譲渡に直接関連して実際に支出された費用、たとえば弁護士・税理士等の専門家報酬や各種手続の手数料となる。関連費用を譲渡損益の計算に含めるには、契約書や請求書等の証憑が必要となる。

譲渡損益の計算について、特に譲渡損の場合、申告納税時や後の税務調査で指摘を受け、税務局が計算した時価を譲渡価額として推定されるケースがたびたび見受けられる。このため、外部専門家による企業価値評価報告書等、譲渡価額の客観性・妥当性を十分に説明できる出所を準備することが望ましい。

なお、実務上、米ドル等の外貨で現地法人譲渡対象会社に出資され、売却も外貨で行われるケースが多い。譲渡損益の計算にあたり適用される為替レートが、譲渡価額は譲渡時点(注8)、取得価額は出資取得時点のレートとなるため、外貨ベースで譲渡益が無かったとしても、出資取得時以降の為替レート変動によっては譲渡益が発生してしまうため、留意が必要である。

c) キャピタルゲイン課税の納税者・納税期限

納税者は売手とし、外国法人等、ベトナムで税コードを取得し、海外送金等により納税することが実質的に困難な場合は、ベトナム所在の譲渡対象企業や買手を納税者に指定するコンセプトとなっている。以下の表は売手の属性ごとの納税者および納税期限のサマリーである。

| 売り手の属性/ 対象会社の形態 |

個人 | 法人 | ||

| ベトナム居住者 | 非ベトナム居住者 | ベトナム法人 | 外国法人 | |

| 有限会社/ 株式会社 |

売手(注9)譲渡契約書上の所有権移転の日から10日以内 | 買手もしくは譲渡対象企業(注10) 譲渡契約書上の所有権移転の日から10日以内 |

売手(注11)3ヵ月ごとの通常のCITの税務申告時 | 買手もしくは譲渡対象企業(注12)

(a)管轄当局の資本譲渡承認日(承認不要の場合は、すべての当事者が譲渡を承認した日)から10日以内 もしくは (b)譲渡契約書上の所有権移転日から10日以内(注13) |

(注8)Circular 96/2015/TTーBTC Article 8

(注9)Circular 92/2015/TT-BTC Article 21

(注10)Circular 156/2013/TT-BTC Article 16, Circular 92/2015/TT-BTC Article 21

(注11)Circular 151/2014/TT-BTC Article 16-7

(注12)Circular 151/2014/TT-BTC Article 16-7。売手も買手も外国法人であれば、譲渡対象企業が申告納税を代行する。

(注13)法令上、a)およびb)の両方が規定されている。実務上はa)が適用されることが多いが、個別の判断については、所轄の税務局にご確認いただきたい。

公開企業の株式等、証券会社等を通じて売買する場合は、 上述によらず証券口座を通して証券会社等が源泉徴収を行う。

また、納税タイミングとディール条件によっては、譲渡代金の入金よりも前に申告納税が必要となる可能性があるため、納税資金の手当てにも留意されたい。

d) 提出書類

法人税の税務申告時に求められる書類は以下の通りである。(注14)

❖資本譲渡による法人所得税の税務申告書

❖譲渡契約書のコピー外国語で作成した場合、主要項目はベトナム語翻訳が求められる

❖ライセンス発行機関による譲渡承認決定書のコピー

❖出資証明書(Certificate of Contributed)のコピー

❖譲渡に関連して発生した費用の証憑

実務上、税務局から追加書類を要求される事があり、事前に企業登録証明書(ERC)のコピーおよび譲渡代金の入金が確認できる銀行入出金明細等も合わせて準備しておくことが望ましい。個人所得税が適用される場合も、概ね同様の書類を提出することとなる。

e) ペナルティ

申告漏れ・誤りについては、追徴課税正しい税額納付済みの金額に加えて、追徴課税額の20%が加算税として科され、延滞税として利息が1日あたり0.03%発生する。脱税・不正行為に対しては重加算税として追徴課税額の100~300%が科され、さらに行政処分が最大2億ドン(約1百万円)科される可能性がある。加えて、追徴課税および延滞税は10年まで遡ることが可能であるため、申告漏れ・誤りによる金額的損失は大きくなる可能性がある。

f) 日本法人がベトナム子会社を別の日本法人に売却する場合の日越二重課税

日本法人がベトナム子会社を別の日本法人に売却する場合は注意が必要である。日本の税法では株式譲渡益として法人税が課せられるところ、上述 2.a)の通り、外国法人による株式譲渡はベトナムでも課税対象となり、二重課税を受ける恐れがあるためである。この点、資本譲渡のキャピタルゲイン課税は日越租税条約第13条2項にて課税権が規定されている。

ベトナムで課税権が発生するのは、以下2条件を満たす場合である。

1. 譲渡者が保有しまたは所有する株式当該譲渡者の特殊関係者が保有しまたは所有する株式で当該譲渡者が保有しまたは所有するものと合算されるものを含むの数が、当該課税年度中のいずれかの時点において当該法人の発行済株式数の少なくとも25%であること

2. 譲渡者およびその特殊関係者が当該課税年度中に譲渡した株式の総数が、当該法人の発行済株式の少なくとも5%であること

(注14)Circular 151/2014/TT-BTC Article 16-7

この規定に従うと、子会社通常は親会社グループが50%超の株式を保有の株式売却によるキャピタルゲインの課税権はベトナムに帰属するため、売手の日本での税務申告にあたり、外国税額控除によって二重課税を回避できる可能性が高い。M&A取引のストラクチャー検討時、この点についても留意されたい。

おわりに

本レポートではベトナムでのM&Aに関する税制・税務上の留意点のうち、キャピタルゲイン課税にフォーカスし、詳細な解説を行った。ベトナムでのM&Aに関与する場合、ディール直後に申告納税が必要となる可能性があるため、納税資金の手当ておよびタイムリーな申告手続を行うよう留意されたい。

ベトナムは地政学的な安定性や、高い経済成長余力を背景とした消費市場としての魅力等から、日系企業にとって製造拠点・販売マーケットとして大きなビジネスチャンスのある国である。政府も外国からの投資を奨励しているが、一方で税務調査から積極的に税収を確保する動きが見られる。税制の理解を通じて、税務リスクを適切に評価・対応し、M&Aによってビジネスチャンスを成功に導くため、本レポートを活用頂ければ幸いである。